Vorbemerkung

Hierbei handelt es sich nur um eine spekulative Theorie und diese kann ganz oder teilweise inkorrekt sein. Kryptowährungen sind bis heute von Natur aus volatil und man kann keine zukünftige Performance sicher voraussagen. INVESTIERE NUR SO VIEL IN KRYPTOWÄHRUNGEN, WIE DU BEREIT BIST KOMPLETT ZU VERLIEREN.

Dieser Artikel bezieht sich speziell auf Bitcoin, weil Bitcoin die älteste, liquideste und am weitesten verbreitete Kryptowährung ist, die es derzeit gibt. Die hier genannten Ideen gelten nicht nur für Bitcoin, sondern für Kryptowährung im Allgemeinen. Eine andere Kryptowährung könnte eines Tages Bitcoin ersetzen, und in diesem Fall würde ich erwarten, dass sich diese genauso verhält, wie ich es hier für Bitcoin beschreibe. Durch Diversifizierung könnten die Effekte möglicherweise abgemildert werden, aber das würde den Rahmen dieses Textes sprengen.

In diesem Artikel gehe ich davon aus, dass eine nahezu flächendeckenden Einführung von Bitcoin oder 2nd Tier-Technologien (z.B. Lightning Network, Sidechains, etc.) auf Basis von Bitcoin außer Frage steht. Während man darüber sicherlich streiten kann, ist diese Debatte nicht Gegenstand dieses Textes.

Theorie

Kurz gesagt:

Das Wachstum der Akzeptanz von Bitcoin und damit der Anstieg des Bitcoin-Preises folgt einer S-Kurve der technologischen Adaption, die ihrerseits durch sich fraktal wiederholende, exponentiell steigende Gartner-Hype-Zyklen gekennzeichnet ist.

Diese Theorie stellt einen übergreifenden, langfristigen, grundlegenden Aspekt dar, der die Auswirkungen anderer Faktoren in den Schatten stellt, wie z.B.: Hacks von Kryptobörsen, staatliche regulatorische Ankündigungen, Änderungen in der Wirtschaftspolitik und die technologische Weiterentwicklung des Protokolls an sich. Es ist jedoch wichtig zu wissen, dass diese anderen Faktoren den Übergang zwischen den Phasen der Gartner-Hype-Zyklen beeinflussen können.

Die S-Kurve der technologischen Adaption

Wie bereits erwähnt, geht dieser Artikel von einer nahezu flächendeckenden Einführung von Bitcoin aus. Wie vollzieht sich also der Übergang von einem Zustand der Null-Akzeptanz zu einer vollständigen Adaption?

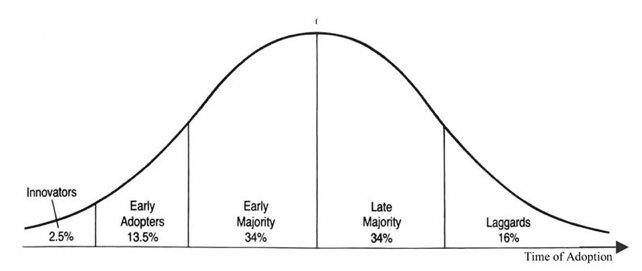

Eines der bekanntesten Konzepte im Marketing ist die Glockenkurve der Adoption von Innovationen:

Die parabolische Kurve stellt eine exponentielle Zunahme der Adoption bis zur Sättigung im Median dar, dann einen logarithmischen Rückgang der Adoption, bis die gesamte, potenzielle Bevölkerung die Innovation übernommen hat. Unter der Annahme einer nahezu flächendeckenden Akzeptanz ist Bitcoin wahrscheinlich noch in der Phase der "Innovators" oder nur knapp in der Phase der "Early Adopters".

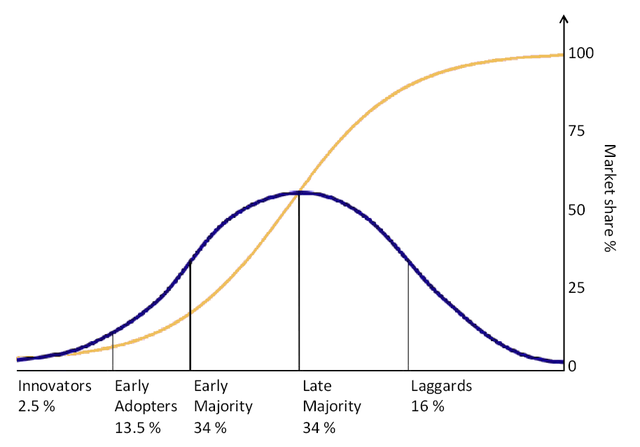

Wenn man die Glockenkurve kumulativ abbildet, um die gesamte Population zu einem bestimmten Zeitpunkt darzustellen, erhält man die S-Kurve der Adoption, die durch die gelbe Linie unten gekennzeichnet ist:

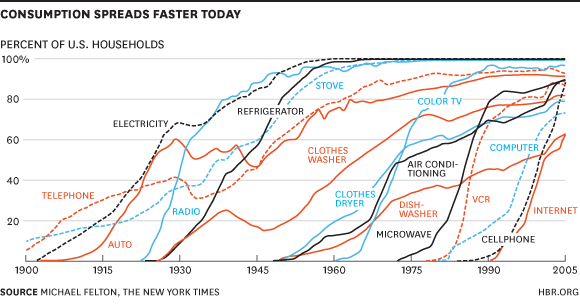

Sie nennt sich S-Kurve, wegen ihrer Form, die wie ein "S" aussieht. Ihr charakteristisches Merkmal ist die extrem langsame exponentielle Steigung bis zu dem Punkt, an dem das Wachstum "vertikal" wird und eine Übernahme der Technologie der überwiegenden Mehrheit schnell erreicht wird. Im Laufe des 20. Jahrhunderts hatte jede wichtige Massenmarkt-Technologie, die nahezu flächendeckend zum Einsatz kam, die Form einer S-Kurve, wie in der folgenden Grafik dargestellt ist:

Darüber hinaus werden die S-Kurven mit fortschreitender Technologie immer stärker zusammengepresst, was zu ausgeprägteren vertikalen Wachstumsphasen führt.

Wenn Bitcoin also einer typischen S-Kurve folgt, warum ist dann die Volatilität so hoch? Auf lange Sicht (über Jahrzehnte oder mehr) scheinen die S-Kurven sehr glatt zu sein. Kurzfristig sind die Adoptionsraten (typischerweise Verkaufszahlen an Neukunden) jedoch sehr volatil. Wenn Bitcoin einer typischen S-Kurve folgt, wird der extrem starke, exponentielle Anstieg der finalen Massenmarktadoption dazu führen, dass die aktuelle Volatilität (geschrieben im Dezember 2016) im Vergleich dazu außerordentlich gering erscheinen wird. Aus diesem Grund betrachtet man langfristige Bitcoin-Preisentwicklungen am besten auf einer logarithmischen Skala.

S-Kurven können volatil sein, sollten aber langfristig exponentiell wachsen.

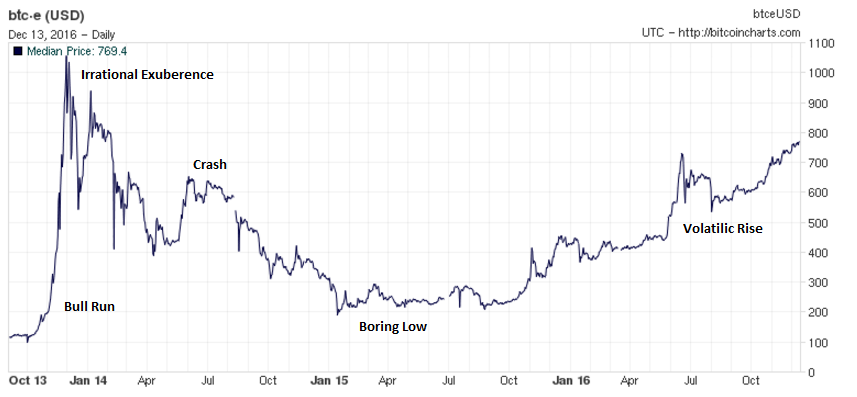

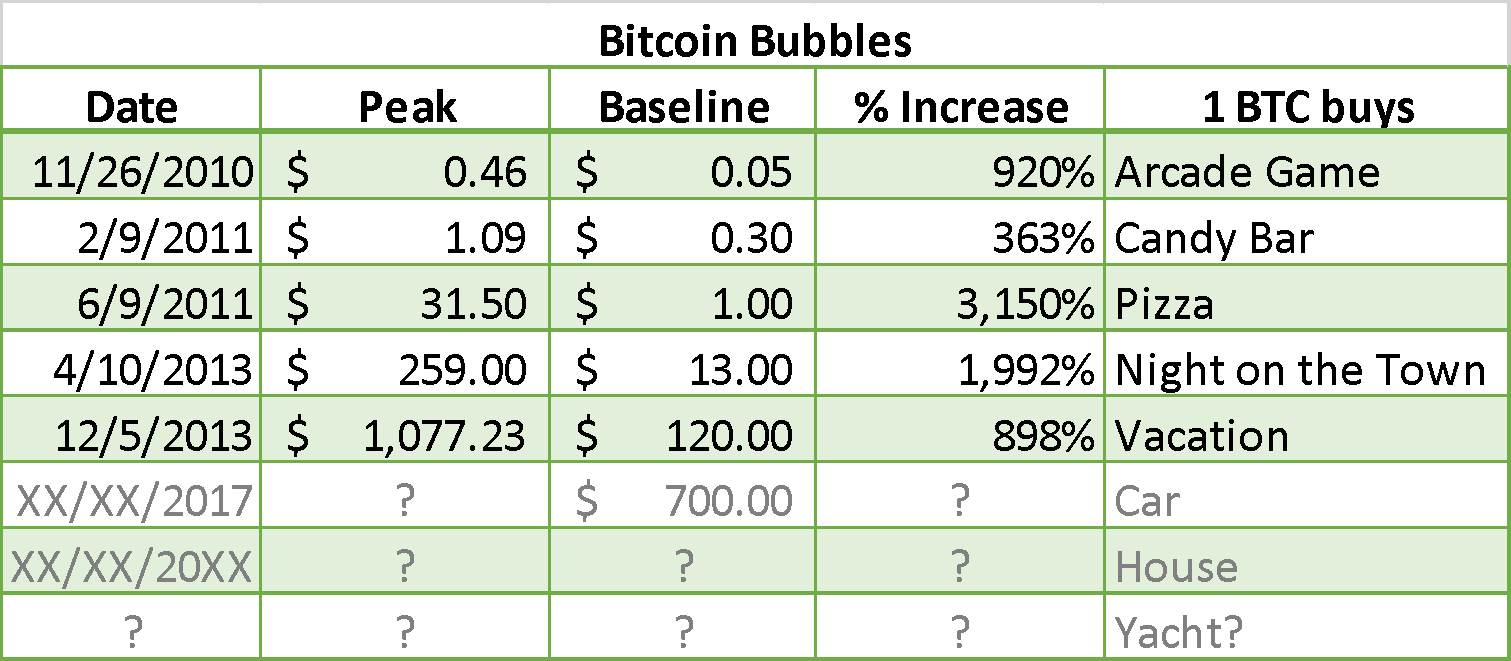

Bitcoin Blasen & Gartner-Hype-Zyklen

Wenn man die Entwicklung von Bitcoin über einen längeren Zeitraum untersucht, trifft man immer auf das Phänomen der Bitcoin-Preisblase. Nachdem der Preis langsam, aber ziemlich stetig über einen längeren Zeitraum gestiegen ist, explodiert er plötzlich um 5-10% pro Tag für einen längeren Zeitraum, was in einer typischen Zunahme um eine ganze Größenordnung (10x oder 1'000%) gegenüber seinem Ausgangswert gipfelt. Das wird in Bitcoin-Kreisen als "Bull Run" bezeichnet.

Da diese Preis-Blasen von Natur aus höchst spekulativ sind, erreichen sie irgendwann einen Punkt, der als "The Height of Irrational Exuberance" bekannt ist, an dem die Anzahl der Verkäufe die Anzahl der Käufe übersteigt, die Blase platzt und der Preis bis zu einer Größenordnung oberhalb des Vor-Blasen-Preises abstürzt. Das ist typischerweise der Zeitpunkt, an dem Bitcoin von vielen Ökonomen und Nachrichtenagenturen für tot erklärt wird.

Der Preis stabilisiert sich dann über einige Zeit rund um diesen niedrigen Wert, den ich als "The Boring Low" bezeichne. Wenn man seine Bitcoins aufstocken möchte, ist dies in der Regel die beste Zeit. In dieser Phase scheinen selbst positive Meldungen den Preis in keiner Weise zu beeinflussen.

Schließlich beginnt der Markt, den Preis als stabil zu betrachten und spekulative Investitionen fangen wieder an. Dies führt zur nächsten Stufe (in der wir uns derzeit befinden; geschrieben im Dezember 2016), die ich "The Volatilic Rise" nenne. In dieser Phase steigt der Preis wieder bis in die Nähe des alten Hochs. Sobald der Preis ein dauerhaftes Niveau von 80-90% des alten Höchststandes erreicht hat, beginnt der Blasenzyklus typischerweise wieder mit einem weiteren “Bull Run".

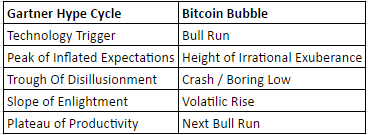

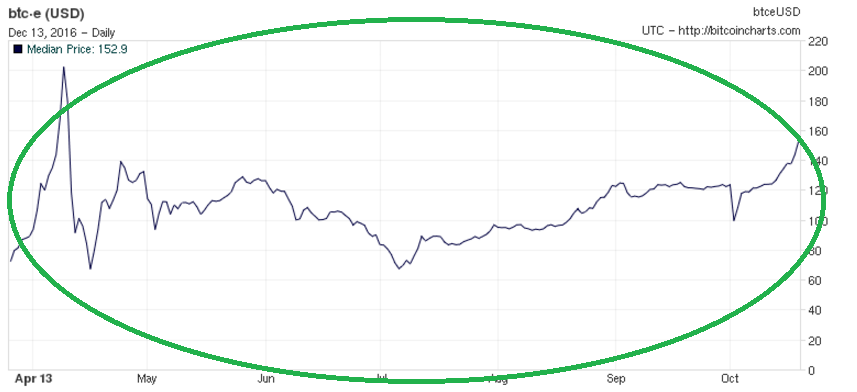

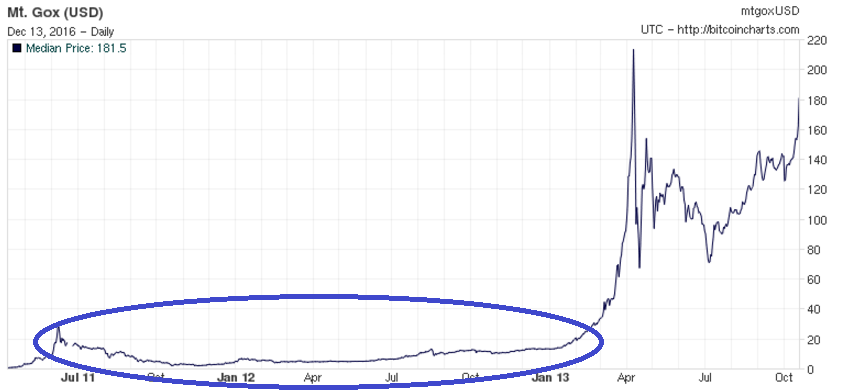

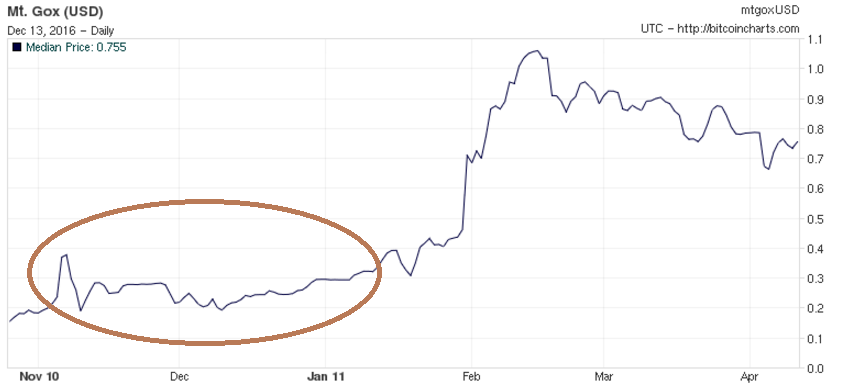

Die Blase vom November 2013 bis Dezember 2016:

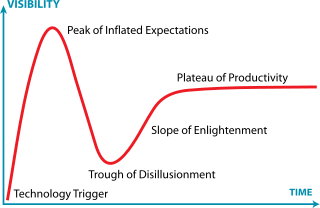

Wenn man sich die Struktur des Blasenphänomens ansieht, wird man zwangsläufig an ein anderes allgemein akzeptiertes Konzept der Technologieadoption erinnert: den Gartner-Hype-Zyklus, der Amara's Gesetz illustriert:

"Wir neigen dazu, die Wirkung einer Technologie kurzfristig zu überschätzen und die Wirkung langfristig zu unterschätzen."

Gartner-Hype-Zyklus:

Im Grunde genommen gibt es bei allem Neuen eine wahnsinnige Begeisterung über potenzielle Anwendungen, gefolgt von der Erkenntnis, dass die meisten dieser Anwendungen nicht funktionieren, gefolgt von einer langsamen Erkenntnis, was funktioniert, gefolgt von nachhaltigem Fortschritt.

Nach langer, sorgfältiger Prüfung wird deutlich, dass ein etwa analoges Muster von Begeisterung, Enttäuschung und vorsichtigem Optimismus sowohl in einem Gartner-Hype-Zyklus als auch in einer Bitcoin Blase auftritt.

Im Gegensatz zu einem typischen Gartner-Hype-Zyklus erreicht eine Bitcoin-Blase keinen stabilen Zustand mit allmählichem Anstieg. Wie bereits erwähnt, muss sie dem exponentiell wachsenden Weg der S-Kurve weiter folgen. Warum folgt sie dann überhaupt dem Hype-Zyklus? Der Grund dafür ist, dass Bitcoin-Investitionen fast ausschließlich spekulativ sind. Und Spekulationen werden in hohem Maße durch Hype getrieben.

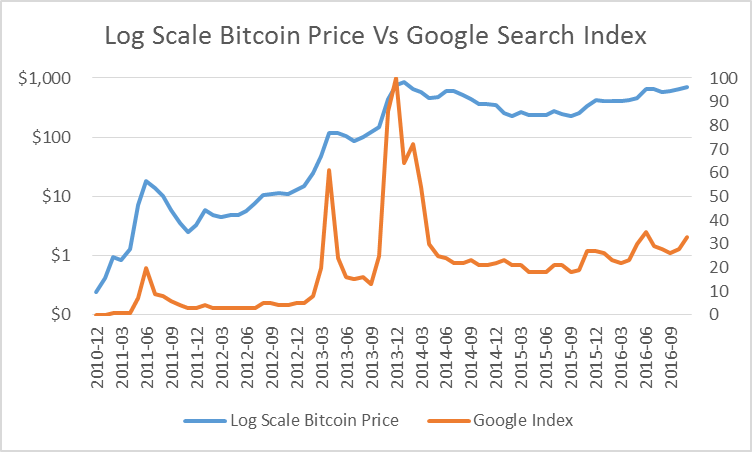

Um das Verhältnis von Bitcoin-Hype zu Bitcoin-Preis zu veranschaulichen, zeigt dieses Diagramm den logarithmischen Bitcoin-Preis mit Basis 10, zusammen mit der Zahl an Googlesuchen nach "Bitcoin”, wie in Google Trends ersichtlich:

Es hat sich herausgestellt, dass in der Vergangenheit extreme Peaks bei der Google-Suche nach "Bitcoin" und "Buy Bitcoin" Frühindikatoren für Bitcoin-Preissteigerungen mit einem Vorlauf von mehreren Wochen waren; vermutlich wegen der langwierigen Lernkurve, die für den Kauf und die Verwaltung von Bitcoin erforderlich ist.

Da der Preis für Bitcoin während eines Bull Runs so phänomenal schnell steigt, beginnen Spekulanten, den Preis als unrealistisch und unhaltbar zu betrachten. Viele, die sich vor oder früh im Bull Run eingekauft haben, liquidieren, um Gewinne zu erzielen, was zum Crash führt. Erst nach dem stabilisierenden "Boring Low" und dem stetigen Volatilitätsanstieg halten die Spekulanten es für möglich, dass der Bull Run Preis "legitim" ist. Einmal legitimiert und als neue Basislinie etabliert, beginnt der Hype-Zyklus mit einem weiteren Bull Run von neuem.

Exponentielle Fraktale

Fraktale sind ein faszinierender Zweig der Mathematik, in dem oft relativ einfache Formeln zu unendlich komplexen Mustern ausgewertet werden, die sich immer wieder mit unterschiedlichen Größenordnungen wiederholen. Fraktale Mathematik wird oft bei der technischen Analyse von Devisenmärkten und bei Hochfrequenz-Handelsplattformen eingesetzt.

Obwohl ich keine explizite Arbeit an einer fraktalen Formel gesehen habe, die das Verhalten des Preises von Bitcoin beschreibt, glaube ich, dass es genügend Beweise dafür gibt, dass ein fraktales Muster vorliegt. Es repräsentiert sich in Form von exponentiellen Bitcoin-Blasen, die von Gartner-Hype-Zyklen angetrieben werden. Ich kann mir vorstellen, dass dieser Themenbereich genug Material für mehrere Doktorarbeiten bietet.

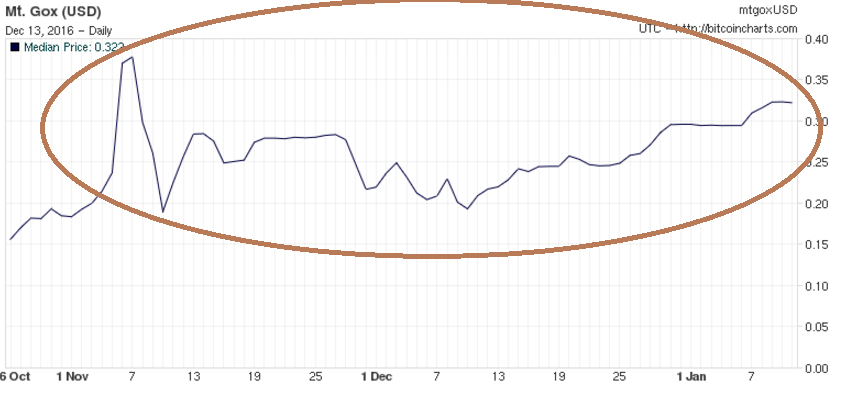

Die folgenden Illustrationen veranschaulichen die auffallende Ähnlichkeit des fraktalen Musters der Bitcoin-Blasen, die jeweils etwa eine ganze Größenordnung größer sind als die vorhergehenden.

Die Blase im November 2013 mit vorhergehender Blase im Februar 2013:

Die Blase im Februar 2013 mit vorhergehender Blase im Juni 2011:

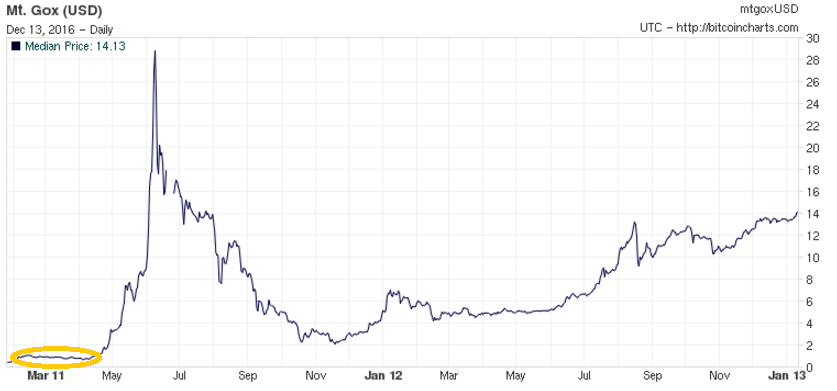

Die Blase im Juni 2011 mit vorhergehender Blase im Januar 2011:

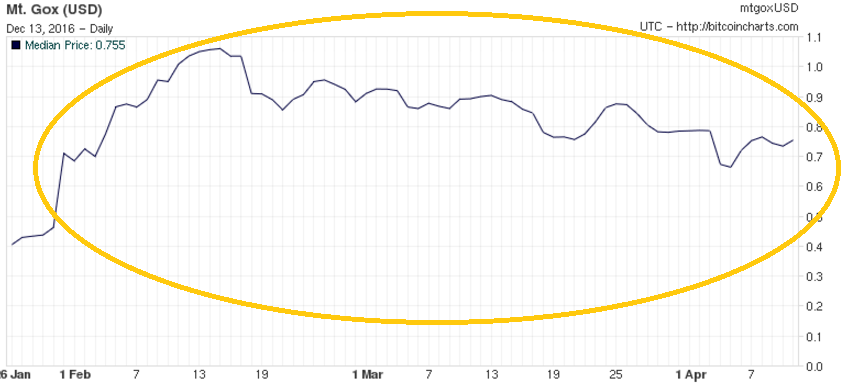

Die Blase im Januar 2011 mit der vorhergehenden Blase im November 2010:

Ich glaube, dass das Muster ziemlich genau die Psychologie großer Gruppen unabhängiger Spekulanten widerspiegelt, die alle versuchen, rational zu handeln und einen schnell wachsenden Vermögenswert zu handeln. Die Hauptmotivatoren dieser Preis-Bewegungen sind Gier und Angst - fundamentale Emotionen der menschlichen Natur. Der Bull Run findet statt aufgrund einer Trendwende des Hypes, an dem Gier und Angst vor dem Verpassen (fear of missing out = FOMO) Einzug halten und spekulativer Eifer aufkommt. Immer mehr Spekulanten nehmen dies wahr und springen auf den Zug auf, was den Run beschleunigt. Schließlich wird die Rendite für die anfänglichen Spekulanten so groß, dass ihre Angst, das verdiente Geld zu verlieren, ihre Gier nach mehr überwiegt und sie beginnen zu verkaufen. Der Preisanstieg war viel zu schnell, um tatsächlich legitim gewesen zu sein.

Der Bull Run erreicht von hier aus seinen Höhepunkt und der Crash bahnt sich an. Menschen, die sich auf dem Höhepunkt der Begeisterung eingekauft haben, beginnen, Geld zu verlieren und zu verkaufen, um weitere Verluste zu vermeiden. Solche Leute sind typischerweise kurzfristige Spekulanten, die im Allgemeinen gar kein Interesse an der Technologie haben und nur darauf aus sind, einen schnellen Gewinn in Fiatgeld (also z.B. EUR oder USD) zu erzielen. Sie werden allgemein als “weak hands" bezeichnet, weil sie beim ersten Anzeichen von Schwierigkeiten zusammenbrechen (verkaufen); normalerweise verlieren sie bei der Transaktion Geld. Der Crash ist der Prozess, bei dem der Markt alle weak hands herausschüttelt. Der Crash endet, wenn niemand bereit ist zu verkaufen, der Bitcoin besitzt. Das sind in der Regel langfristige Halter von Bitcoin und die Gesamtzahl (und der Gesamtwert) dieser wächst nach jedem Bull Run.

Nach dem Crash braucht es Zeit, dass die Schlagzeilen nachlassen, gemäß denen Bitcoin sterben wird oder zu volatil ist, um als Wertanlage zu dienen. Während des "Boring Low" gibt es nicht viel spekulative Aktivität und der Preis bleibt relativ stabil. Neue Spekulanten sehen keinen Grund, in den Markt zu investieren, da der Wert nicht steigt und diejenigen, die halten, wollen nicht auf einem niedrigen Niveau verkaufen. Das geht so lange weiter, bis die Spekulanten beginnen, den Preis als stabil einzuschätzen.

Im Laufe der Zeit mit einem stabilen Preis beginnen die Spekulanten kollektiv, den Wert potenziell als niedrig einzuschätzen. Einige neue "Wale" ergründen die Technologie und kaufen relativ große Mengen. Sie wirbeln Mini-Blasen auf, die sich zuspitzen und mit der Zeit stabilisieren und einen allgemeinen Aufwärtstrend verzeichnen. Diese Phase bezeichne ich als "The Volatilic Rise". Der Preis steigt in Stufen in der Größenordnung des Hochs vor dem "Bull Run". Der Preis steigt und fällt, im Regelfall mit einem langfristigen Aufwärtstrend, bis er etwa 80% des Höchstpreises des Bull Runs erreicht. Der ehemals unhaltbare Preis des Peaks erscheint nun als richtig und relativ stabil. Ein neuer Hype-Zyklus beginnt und Gier bzw. FOMO führen zu einem neuen Bull Run.

Das ist der Kreislauf. Nach meiner Zählweise hat er bei Bitcoin bisher (Stand Dezember 2016) 5 Mal stattgefunden und, da sich die menschliche Natur nicht grundlegend ändert, sehe ich keinen Grund, warum es nicht noch 2-3 Mal passieren wird:

Der letzte Bull Run, der stattfindet, wird der exponentielle Anstieg sein, der die S-Kurve charakterisiert; wobei die Mehrheit der Bevölkerung des Planeten Bitcoin in relativ kurzer Zeit als Zahlungsmittel übernehmen wird. Dies ist bekannt als das Knie der S-Kurve, dort wo sie senkrecht verläuft; vermutlich es aber noch Jahre dauern bis wir an diesem Punkt sind. Wenn sich Bitcoin allerdings wirklich durchsetzt, wird es schnell gehen.

Fazit

Bitcoin ist wahrscheinlich das beste Beispiel für spekulative Adoption, die die Menschheit bisher gesehen hat. Sie folgt in rasantem Tempo einer typischen, technologischen Adoptionskurve. Die S-Kurve besteht dabei aus Hype-Zyklen, die sich fraktal wiederholen. Jede fraktale Wiederholung ist etwa eine Größenordnung größer als die vorherige. Seit dem Erreichen der Dollar-Parität hat sich der prozentuale Anstieg jeder Blase gegenüber der letzten verringert, obwohl der Anstieg in Dollar exponentiell wächst. Es gibt wahrscheinlich 2-3 verbleibende Hype-Zyklen, bevor Bitcoin nahezu flächendeckend benutzt wird.

Derzeit deuten alle technologischen Indikatoren darauf hin, dass wir einige Monate von einem neuen Hype-Zyklus und Bull Run entfernt sind. Ich gehe davon aus, dass wir bis dahin noch ein weiteres Plateau in der volatilen Aufwärtsphase haben, wahrscheinlich um die 900 $.

Es ist unmöglich, den genauen Zeitpunkt und den genauen Peak eines Bull Runs zu bestimmen, aber der allgemeine Zeitrahmen und die grobe Größenordnung scheinen plausibel vorhersehbar zu sein. Ich habe dieses Muster erstmals Mitte 2013 entdeckt, als der Preis bei 70 US-Dollar lag, mit einem früheren Allzeithoch von 258 US-Dollar. Dieses Wissen konnte ich nutzen, um den groben Zeitplan und die Größenordnung des Bull Runs vom November 2013 auf 1.177 US-Dollar vorherzusagen. Meine Modelle hatten mich jedoch davon überzeugt, dass der Höhepunkt dieses Bull Runs ~$2.500 sein würde. Inzwischen bin ich zu dem Schluss gekommen, dass es eine Torheit ist, die Höchstmarke einer so massiven Steigerung genau bestimmen zu wollen. Als gängige Vorgehensweise ist man besser dran, auf dem Weg zum Höhepunkt progressiv nach und nach zu verkaufen, dann auf den Crash zu warten und nach und nach progressiv bis zum Boring Low zurückzukaufen; mit dem Ziel, seine langfristigen Bitcoin-Bestände zu erhöhen.

Nochmals, all das ist reine Spekulation. Genieß' diese Informationen mit Vorsicht und riskiere nichts, was du bereuen würdest zu verlieren.

Dieser Artikel wurde aus dem Englischen übersetzt. Das Original kann hier nachgelesen werden: https://medium.com/@mcasey0827/speculative-bitcoin-adoption-price-theory-2eed48ecf7da